Patrimônio privado e family offices – lidando com a complexidade em um cenário de mudança

A gestão de patrimônio familiar continua sendo um negócio cada vez mais complexo. As opções disponíveis para famílias continuam aumentando, assim como o número de fatores pessoais a serem considerados. Analisamos como as tendências destacadas pelo Índice Global de Complexidade Corporativa deste ano estão impactando aqueles que gerenciam patrimônios privados e escritórios associados.

À medida que emergimos de uma pandemia global, fica evidente que a busca pela simplicidade continua, enquanto há uma demanda crescente e adoção das boas práticas Ambientais, Sociais e de Governança (Environmental, Social and Governance – ESG).

Clientes privados e family offices estão preocupados com relação à sua reputação, compliance, governança, estabilidade legal e política, acesso a experts e, o mais importante, saber como lidar com a complexidade dos mercados globais em que operam e investem. Embora a tributação continue a ser um aspecto a ser considerado, ela não é mais o fator predominante que já foi.

A mudança de prioridades dos clientes de patrimônio privado

O Índice Global de Complexidade Corporativa 2022 (GBCI) da TMF Group fornece uma visão geral confiável da complexidade de criar e operar negócios em todo o mundo. O GBCI 2022 é baseado em 292 diferentes indicadores relacionados à complexidade corporativa e resulta em uma análise aprofundada dos desafios globais e locais que afetam a facilidade de se fazer negócios em todo o mundo.

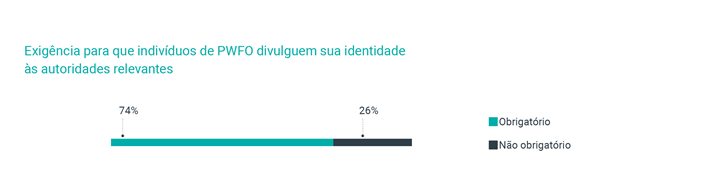

Observamos um crescente impulso em direção à transparência, afetando a complexidade identificada de alguns locais. Embora o GBCI tenha registrado mudanças em nível de governança corporativa, testemunhamos tendências semelhantes em nível individual entre nossos clientes de private equity e family office.

Três quartos das jurisdições mais populares para patrimônio privado e family offices exigem que os indivíduos detentores de patrimônio privado no local revelem sua identidade às autoridades relevantes. A transparência com relação aos investidores é uma tendência global, mas para alguns, manter um nível de privacidade é igualmente importante.

A decisão de onde situar um family office e estabelecer uma estrutura de gestão patrimonial eficaz pode se resumir a algo mais prático, como fuso horário, recursos linguísticos e acesso a orientação e talentos especializados. No entanto, a estabilidade política, social e econômica permanece em primeiro plano para a tomada de decisões para nossos clientes. A tensão geopolítica entre a China e os EUA e a invasão russa da Ucrânia aumentaram o cenário de incerteza. Estes episódios levaram um número crescente de experts locais a preverem instabilidade nos próximos cinco anos.

As jurisdições onde as leis e os regulamentos são claros e não abertos à interpretação tendem a ser mais simples, muitas vezes porque o governo procura ativamente ajudar empresas e investidores a aderirem aos regulamentos estabelecidos. Singapura é um exemplo de onde o governo fez um grande esforço para estabelecer a jurisdição como um centro de referência de gestão de patrimônio, com regulamentação estável e um estado de direito sólido.

O empenho por uma gestão de patrimônio responsável

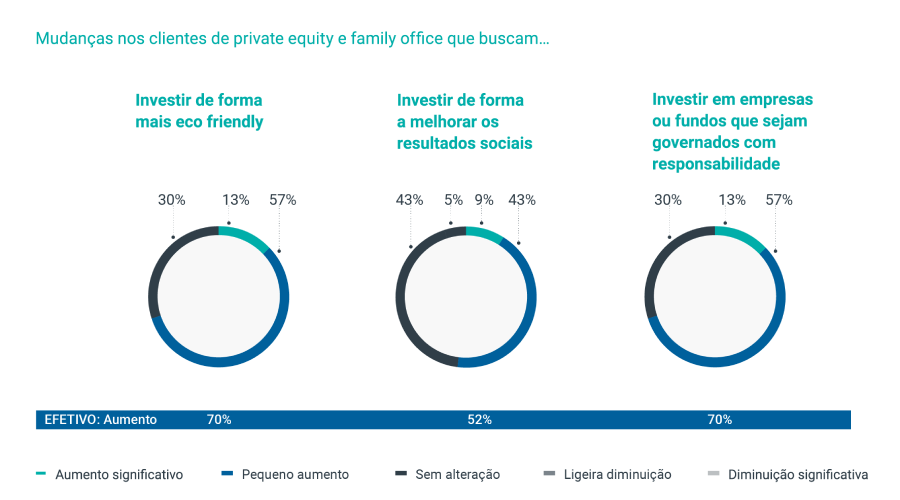

A próxima geração de clientes de patrimônio privado está se concentrando cada vez mais em uma gestão mais responsável de seu patrimônio. Esta abordagem pode incluir investimento socialmente responsável, realização de pagamentos do que se considera uma taxa tributária justa, a garantia de uma boa governança corporativa ou o aumento da filantropia. Também é verdade que mais empresas, independentemente de seu porte, agora devem abordar a sustentabilidade em sua agenda.

Esta crescente tendência claramente levou alguns clientes a considerar o impacto mais abrangente sobre como e de onde gerenciar seu patrimônio. A pesquisa do GBCI 2022 indica que clientes de private equity e family office aumentaram o investimento em práticas mais ecologicamente corretas em 70% das jurisdições no ano passado.

No entanto, observamos que quando os clientes comparam jurisdições, eles percebem a complexidade envolvida e que a “lacuna” entre a transparência e a boa governança oferecida em jurisdições offshore e onshore é, em grande parte, mais uma percepção do que uma realidade.

À medida que a tendência para práticas ESG cresce, é provável que elas provoquem uma mudança de cultura em escala global e aumentem a complexidade em jurisdições onde atualmente há menos exigências. Por outro lado, se estas práticas estiverem alinhadas em nível global, como foi feito nas jurisdições da UE, os relatórios de ESG podem ser uma etapa comum para todos e, posteriormente, terão um impacto mínimo na complexidade.

Um dos principais impulsionadores das práticas e posições das ESG vem de uma demanda corporativa, consumidores e investidores privados que buscam maneiras éticas e sustentáveis de fazer negócios, em vez de um impulso legal imposto pelos governos. Esta não é uma nova tendência na área de patrimônio privado e family office, pois muitos estiveram e continuam na vanguarda da definição do planejamento.

Mudando os cenários de investimento

Juntamente com as mudanças nas prioridades dos clientes privados, observamos um nivelamento no campo de atuação em algumas jurisdições. Contribuindo para este efeito estão as medidas de alguns governos para encorajar famílias com grande patrimônio a se mudarem ou retornarem ao seu país de origem. Jurisdições como Portugal, Itália e Israel são exemplos de países onde foram feitas mudanças neste sentido.

Por outro lado, enquanto alguns países menos desenvolvidos oferecem uma opção de investimento altamente atrativa, os clientes têm sido historicamente desencorajados a investir devido à complexidade de permanecer em compliance com as regras e regulamentos locais.

O impacto da Covid-19

A pandemia da Covid-19 acelerou muitas das tendências que já estavam em andamento, incentivando os clientes a analisarem suas estratégias de investimento. Para alguns, isso levou a um impulso para mais investimentos filantrópicos. Outros clientes enfrentaram desafios de fluxo de caixa, levando à consolidação de suas estruturas e de seus negócios.

Na era pós-pandemia, o aumento dos níveis de inflação e estabilidade social e política são mais considerados em algumas jurisdições do que antes. Onde os governos tomaram a decisão de fornecer apoio adicional a empresas e indivíduos durante a pandemia, agora observamos que o efeito de injetar dinheiro na economia, por sua vez, aumentou a inflação.

A Covid-19 evidenciou a necessidade de gerenciar custos de maneira mais eficaz e de simplificar a gestão de ativos, e isso exigiu a introdução de eficiência ou economia de custos para muitos clientes. Para alguns, isso significa que a terceirização de serviços como folha de pagamento, contabilidade e administração é uma opção mais econômica. A TMF Group pode ajudar os clientes em suas necessidades de terceirização. Ajudaremos a reduzir os custos administrativos e forneceremos um ponto de contato único para manter o processo simples.

Um mundo cada vez mais tecnológico e digitalizado

Os negócios de patrimônio privado e family offices se tornaram cada vez mais dependentes de plataformas tecnológicas. Isso é tanto um resultado da pandemia da Covid-19 – que limitou a capacidade de interação presencial – quanto uma mudança que já estava se desenhando e é improvável que seja revertida. À medida que o mundo corporativo avança para uma maior flexibilidade de trabalho, a tecnologia continua a ser o facilitador desta mudança. Mas ela não vem sem desafios.

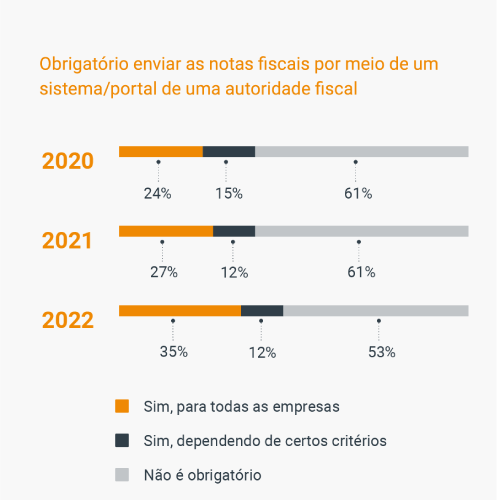

Novas exigências de relatórios digitais podem criar desafios para as organizações à medida que trabalham para atualizar os processos existentes ou assumir novos. Globalmente, o upload obrigatório de notas fiscais eletronicamente através do sistema ou portal do governo está aumentando. Em 2020, era obrigatório em apenas 24% das jurisdições que todas as empresas fizessem isso, este número agora subiu para 35% em 2022.

Os negócios familiares estão seguindo esta tendência e estão cada vez mais interessados em utilizar a tecnologia. Isso pode envolver o uso de plataformas digitais para avaliar o desempenho dos ativos ou aumentar a eficiência dos relatórios. No entanto, embora a tecnologia reduza o custo de entrega, os clientes de private equity e family offices sempre exigirão um relacionamento pessoal para garantir que seus objetivos específicos sejam alcançados. Embora a tecnologia permita maior flexibilidade e eficiência, ela deve ser implementada de forma eficaz para garantir a máxima produtividade.

O futuro do mundo offshore

Embora os centros offshore possam receber comentários negativos em alguns setores, em outros eles são vistos desempenhando um papel importante na geração e proteção de patrimônio, garantindo a implantação eficiente de capital nos mercados globais.

As jurisdições offshore são menos complexas e oferecem um nível maior de privacidade e neutralidade tributária do que em uma jurisdição equivalente onshore. Neste ano, estes tipos de jurisdição representam 50% das dez jurisdições menos complexas para se fazer negócios. Também é verdade que estas cinco – Jersey, IVB, Hong Kong, Curaçao e as Ilhas Cayman – estão entre as seis mais simples de um total de 77 jurisdições.

O impulso em direção à transparência indica que alguns dos benefícios percebidos de se manter ativos em locais offshore tradicionais podem não existir mais. No entanto, prevemos que o mundo offshore continuará consistente e atrativo para clientes de private equity e family office. À medida que o mundo se torna mais transparente, estas jurisdições permanecerão fornecendo serviços especializados e ambientes compatíveis para que nossos clientes gerenciem seus patrimônios.

Um exemplo disso é o aumento da exigência de digitalização. Em algumas das jurisdições que observamos serem as mais simples, não podemos ignorar que elas têm um compromisso de longa data com a digitalização. Entre elas estão a Dinamarca, Curaçao e as Ilhas Virgens Britânicas. No entanto, a Covid-19 permitiu que jurisdições mais complexas, como Jersey, compensarem o atraso em suas jornadas de digitalização e reduzissem a necessidade de interação pessoal entre empresas e órgãos governamentais, facilitando significativamente os negócios.

Os critérios de tomada de decisão para clientes de private equity estão mudando, e as circunstâncias que cercam um cliente podem ditar um viés em direção a um determinado local – que pode ou não ser tradicionalmente simples.

Agende um exame de rotina hoje

Muitos clientes hoje têm procurado a expertise dos especialistas da TMF Group para ajudá-los a lidar com as muitas complexidades destacadas no GBCI. Com nossa ajuda, clientes de private equity e family offices podem superar estes obstáculos e se beneficiar das vantagens oferecidas por estas jurisdições.

Cada cliente é diferente. Os experts da TMF Group estão aqui para discutir com você sobre suas circunstâncias individuais e objetivos pessoais. Eles vão trabalhar com você em uma parceria próxima, explorando uma variedade de jurisdições adequadas para estruturas seus investimentos.

Nossa empresa oferece uma plataforma que lhe dá acesso ao conhecimento especializado de experts locais em 85 jurisdições em todo o mundo. Juntos, podemos tomar uma decisão consciente sobre quais locais serão mais apropriados para ajudá-lo a atingir seus objetivos e orientá-lo em meio às complexidades que podem existir.

Últimas publicações

Nossos serviços globais

Expanda seu negócio internacionalmente de maneira eficiente

Entre em contato para saber como podemos ajudar sua organização a crescer em um mundo complexo.

Entre em contato Entre em contato